1. Tổng quan ngành bảo hiểm

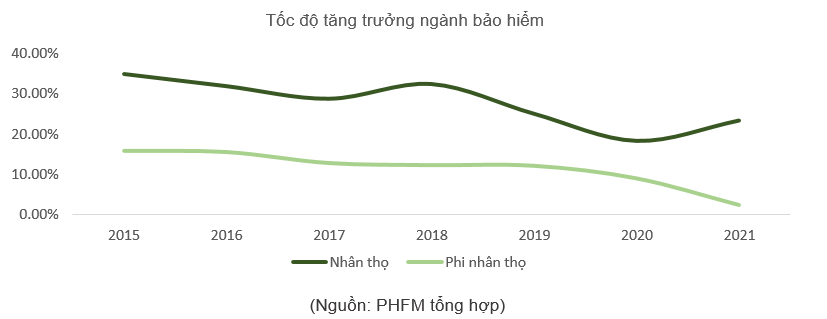

Ngành bảo hiểm Việt Nam trong những năm vừa qua luôn duy trì tốc độ tăng trưởng khoảng 20%/năm. Trong đó mảng bảo hiểm nhân thọ có mức tăng trưởng bình quân khoảng 25%-30% trong khi nhóm bảo hiểm phi nhân thọ tăng trưởng từ 9-10% mỗi năm.

Trong năm 2021, mảng bảo hiểm phi nhân thọ chỉ tăng trưởng 2.3% YoY, dưới tác động của đợt phong tỏa trong 2H2021. Tuy nhiên chúng tôi cho rằng phân khúc bảo hiểm phi nhân thọ sẽ quay trở lại tốc độ tăng trưởng 9%-10% trong năm 2022.

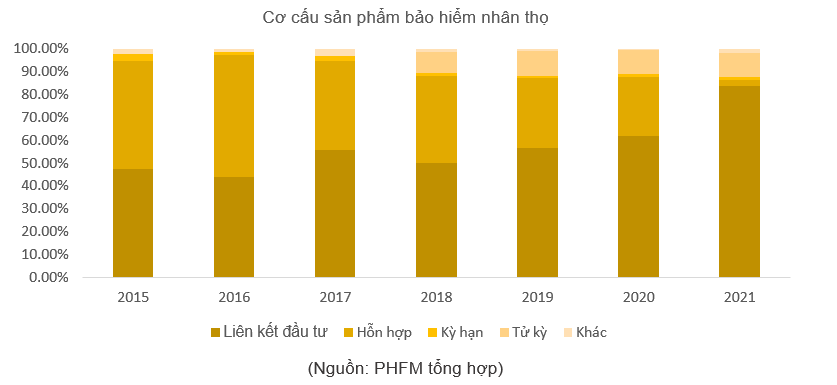

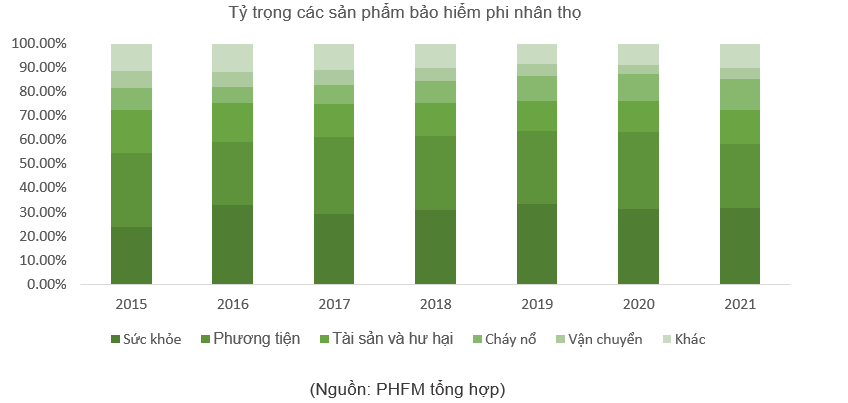

Sản phẩm của cả thị trường bảo hiểm nhân thọ và phi nhân thọ đều đang có xu hướng chuyển dịch theo nhu cầu đầu tư và chăm sóc sức khỏe ngày một gia tăng của người dân Việt Nam.

– Cụ thể, đối với thị trường nhân thọ, sản phẩm bảo hiểm liên kết đầu tư là loại hình hợp đồng chính và chiếm tới 83.6% trong cơ cấu sản phẩm.

– Đối với mảng phi nhân thọ, bảo hiểm sức khỏe và bảo hiểm xe cơ giới là hai loại hình bảo hiểm phổ biến nhất, chiếm tỷ trọng lần lượt là 31.8% và 26.6%.

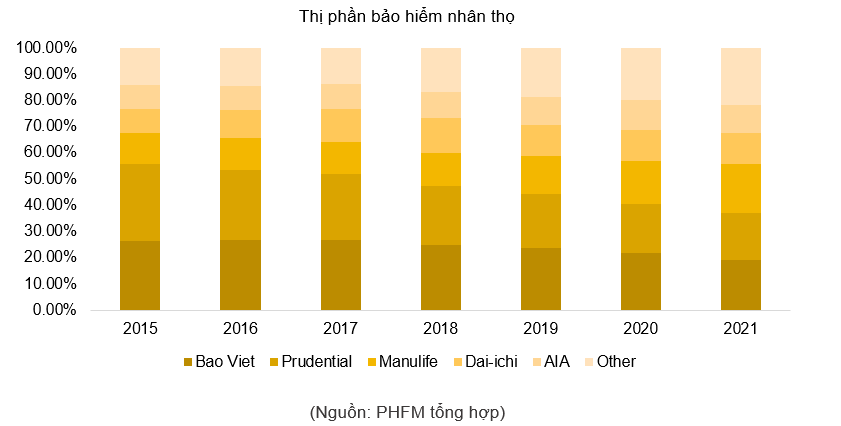

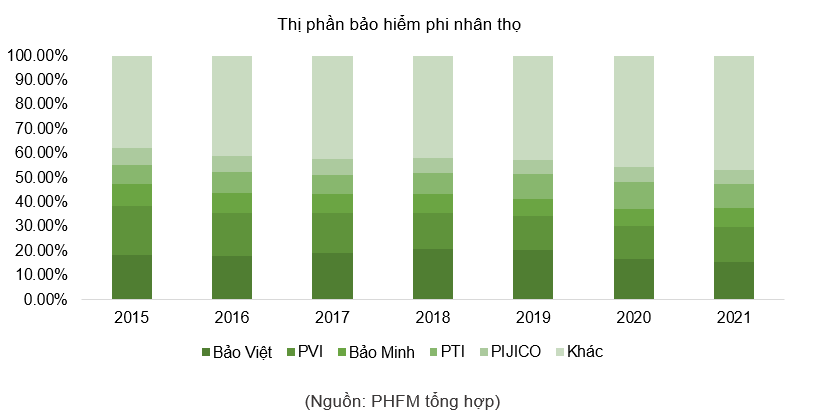

Nhờ vào tiềm năng tăng trưởng hấp dẫn, cả hai thị trường bảo hiểm nhân thọ và phi nhân thọ đều chứng kiến áp lực cạnh tranh vô cùng khốc liệt khi ngày càng có nhiều doanh nghiệp ngoại đổ bộ vào Việt Nam. Do đó, miếng bánh thị phần của các công ty bảo hiểm dẫn đầu ngày càng bị thu hẹp.

Đối với thị trường nhân thọ, thị phần của năm công ty đầu ngành đã sụt giảm từ 86% trong năm 2015 xuống còn 78.3% vào cuối 2021. Bảo Việt vẫn đứng đầu với 19.15% thị phần, tuy nhiên, các doanh nghiệp ngoại hiện đang có dấu hiệu chiếm dần lấy thị phần của Bảo Việt.

Thị phần của các doanh nghiệp trong thị trường phi nhân thọ có phần phân mảnh hơn so với thị trường nhân thọ. Nhóm năm công ty lớn nhất chỉ chiếm khoảng 50% thị phần toàn thị trường. Đồng thời, thị phần của các doanh nghiệp đầu ngành ngày càng có xu hướng co hẹp và rơi vào tay các công ty bảo hiểm phi nhân thọ khác.

2. Duy trì đà tăng trưởng trong các năm tới

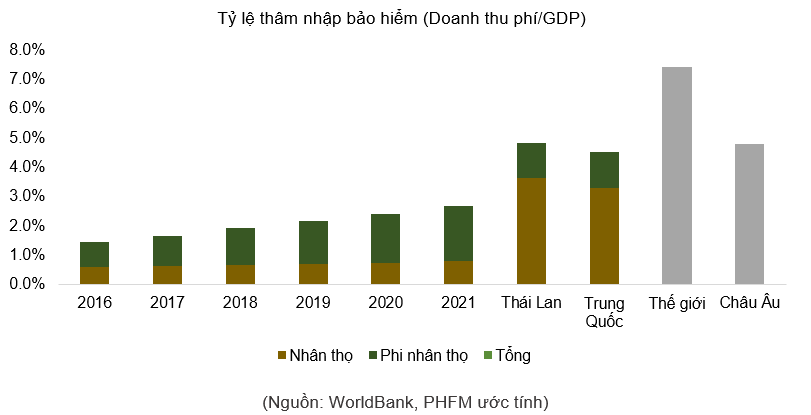

Chúng tôi cho rằng ngành bảo hiểm sẽ tiếp tục đà tăng trưởng của mình trong các năm tới nhờ (1) Tỷ lệ thâm nhập bảo hiểm ở mức thấp, (2) Tăng trưởng về thu nhập của người dân được cải thiện, qua đó giúp gia tăng nhu cầu cho bảo hiểm và (3) Cải thiện khả năng hoạt động nhờ môi trường lãi suất cao hơn.

Theo đó, tỷ lệ thâm nhập bảo hiểm của Việt Nam trong năm 2021 mới chỉ đạt mức 2.7%, thấp hơn đáng kể so với trung bình của toàn thế giới là 7.4%. Với việc gia tăng tỷ lệ thâm nhập bảo hiểm, miếng bánh của thị trường vẫn còn nhiều dư địa để đi lên, qua đó giúp các doanh nghiệp nâng cao doanh thu phí bảo hiểm.

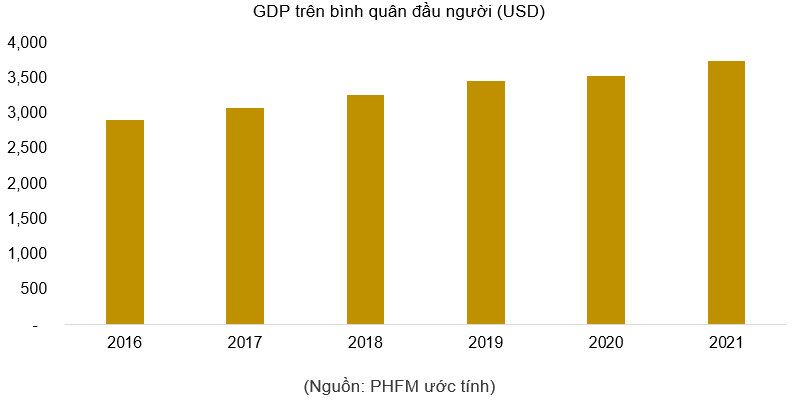

Cùng với đó, với tốc độ tăng trưởng ổn định của nền kinh tế kéo theo thu nhập của người dân được gia tăng, nhu cầu và khả năng chi trả cho bảo hiểm, đặc biệt là bảo hiểm liên quan tới sức khỏe và nhu cầu đầu tư sẽ ngày một gia tăng.

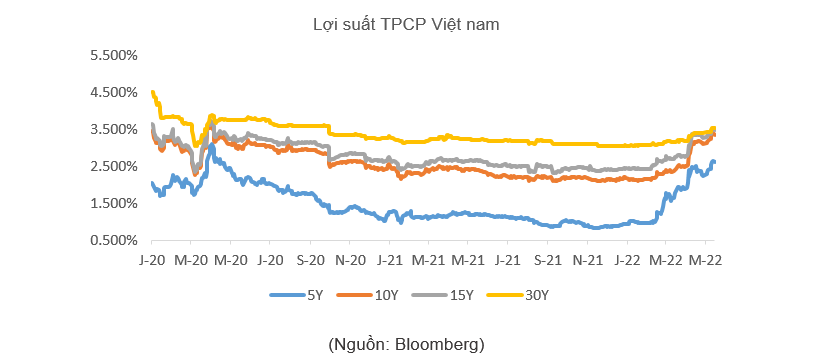

Trong một vài năm gần đây, dưới tác động của chính sách tiền tệ với lãi suất được neo ở mức thấp, hoạt động của các công ty bảo hiểm đã phải chịu một số tác động tiêu cực.

Trong danh mục đầu tư của các công ty bảo hiểm, tiền gửi ngân hàng và trái phiếu (bao gồm TPCP và TPDN) chiếm tỷ trọng chủ đạo, đo đó việc lãi suất liên tục đi xuống trong thời gian vừa qua khiến cho lợi suất từ hoạt động đầu tư của các doanh nghiệp này phần nào bị ảnh hưởng.

Mặc dù vậy, với đà tăng của lãi suất kể từ năm 2022, lợi suất đầu tư của các công ty bảo hiểm sẽ có sự cải thiện đáng kể, qua đó giúp các doanh nghiệp này gia tăng lợi nhuận.

3. Các thương vụ thoái vốn giúp định giá lại toàn ngành.

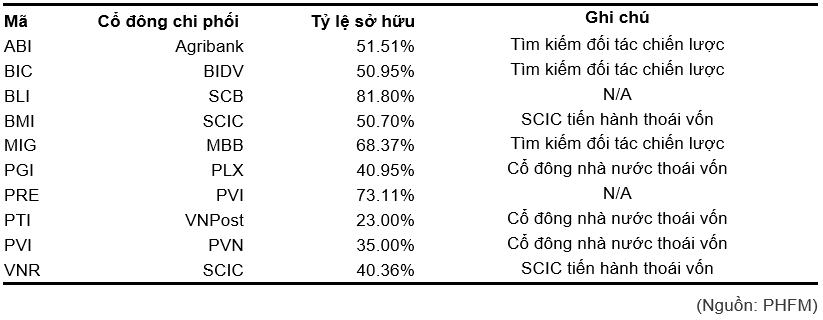

Trong các năm gần đây, theo đề án tái cấu trúc doanh nghiệp nhà nước (DNNN) của chính phủ, các DNNN buộc phải thoái toàn bộ vốn tại các lĩnh vực ngoài ngành kinh doanh chính và bảo hiểm là một trong số đó.

Trong khi đó đối với đơn vị bảo hiểm có cổ đông mẹ là NHTM, các NHTM cũng định hướng thoái vốn tại các doanh nghiệp bảo hiểm thông qua hình thức phát hành tăng vốn cho các đối tác chiến lược.

Vào tháng 07/2021, Chính phủ Việt Nam cho biết ngành bảo hiểm không thuộc trường hợp yêu cầu nhà nước nắm 65% vốn cổ phần, nhờ đó tạo điều kiện cho các tổ chức tiền hành thoái vốn tại các doanh nghiệp bảo hiểm.

Việc thoái vốn của các cổ đông nắm quyền chi phối sẽ là động lực chính thu hút sự quan tâm của nhà đầu tư mới, qua đó giúp định giá lại các doanh nghiệp trong ngành.

Có thể kể đến trường hợp của PTI. Vào tháng 11/2021, Tổng công ty bưu điện Việt Nam đã hoàn tất thoái 23% vốn với giá trúng thầu trung bình là 77,000VNĐ/cổ phiếu – tương đương với mức định giá P/B và P/E trượt 2021 lần lượt là 3.36x and 25.4x.