1. “Taper tantrum”[1] và nâng lãi suất trong năm 2022

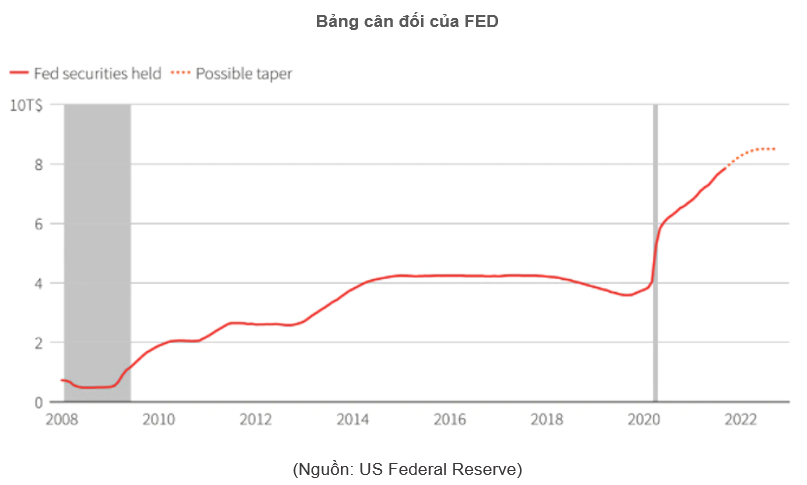

Vào tháng 12-2020, FED cho biết rằng họ sẽ tiếp tục mua trái phiếu cho đến khi nền kinh tế Mỹ đạt được những tiến bộ “đáng kể” hướng tới mục tiêu ổn định lạm phát 2% và thị trường lao động lành mạnh.

Tuy nhiên, sau quãng thời gian dài duy trì chính sách nới lỏng tiền tệ khiến lạm phát ngày càng gia tăng, FED đã tuyên bố sẽ dừng chương trình mua trái phiếu và có thể bắt đầu tăng tăng lãi suất vào năm 2022.

Theo đó vào đầu tháng 12-2021, FED thông báo sẽ bắt đầu cắt giảm chương trình mua trái phiếu. Cụ thể, FED sẽ giảm tốc độ mua tài sản từ cuối tháng 12, với tốc độ 15 tỷ USD mỗi tháng và sẽ kết thúc vào tháng 6/2022.

Mặc dù vậy, với nỗi lo lạm phát có thể sẽ không chỉ mang tính tạm thời, thị trường tin rằng FED sẽ tăng tốc độ giảm mua tài sản lên mức 30 tỷ đô la mỗi tháng, qua đó kết thúc quá trình mở rộng bảng cân đối vào tháng 3/2022.

Chương trình nới lỏng định lượng QE

Đúng với kỳ vọng của thị trường, vào ngày 15/12/2021, FED thông báo sẽ kết thúc chương trình trình nới lỏng định lương – QE vào tháng 03/2022, đồng thời cho biết sẽ có ba đợt nâng lãi suất trong năm 2022, khi các thành viên chủ chốt lo ngại trước diễn biến khó lường của lạm phát trong khi thị trường lao động Mỹ hồi phục tương đối mạnh mẽ.

Khả năng tăng lãi suất trong năm 2022

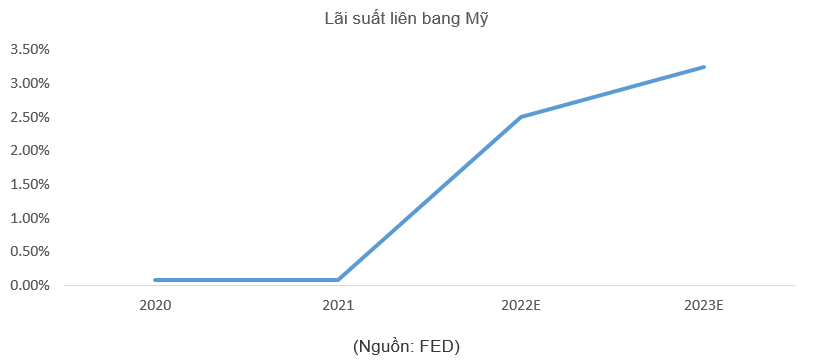

Trong cuộc họp vào tháng 5/2022, FOMC đã nâng lãi suất liên bang thêm 50 điểm cơ bản sau khi dữ liệu lạm phát của Mỹ trong những tháng gần đây cho thấy đà tăng của lạm phát không phải là tạm thời. Trước đó tại các cuộc họp vào cuối năm 2021, FED cho thấy không có sự đồng thuận về việc tăng lãi suất vào năm 2022.

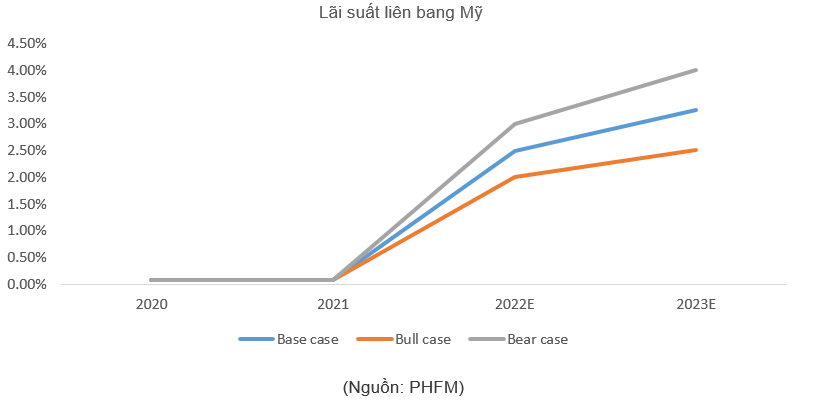

Thị trường kỳ vọng FED sẽ tiếp tục tăng lãi suất lên 2.5% – 3% vào cuối năm 2022 và lãi suất liên bang sẽ tăng chậm lại trong năm 2023.

Việc nâng lãi suất một cách nhanh chóng nhằm giải quyết những rủi ro liên quan tới lạm phát và đưa lạm phát về với mục tiêu dài hạn là 2% theo như quan điểm của các quan chức FED.

2. Bài học từ quá trình Taper tantrum lên các thị trường mới nổi trong quá khứ

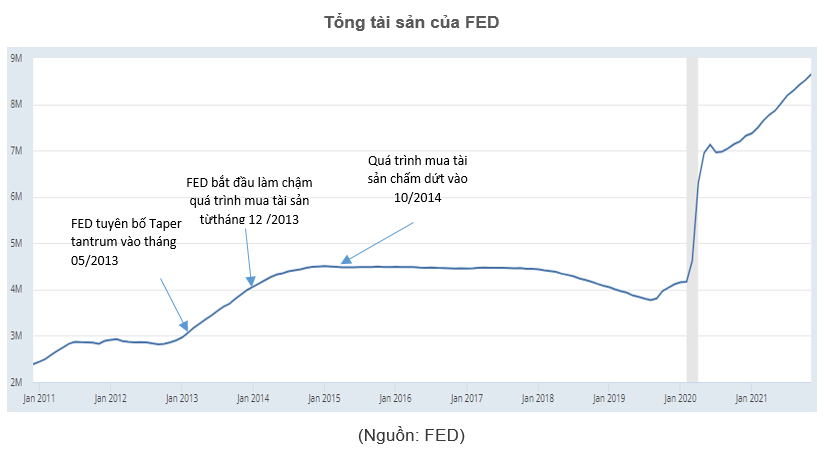

Vào ngày 22/05/2013, Chủ tịch FED bấy giờ – ông Ben Bernanke cho biết FED sẽ sớm bắt đầu ngừng quá trình mua tài sản nhưng chưa ấn định ngày cụ thể.

Tiếp đó vào ngày 18/12/2013, FED chính thức tuyên bố kết thúc quá trình nới lỏng định lượng bằng cách giảm số lượng trái phiếu mua vào hàng tháng trong năm 2014, và sẽ hoàn toàn kết thúc quá trình này vào tháng 10 cùng năm.

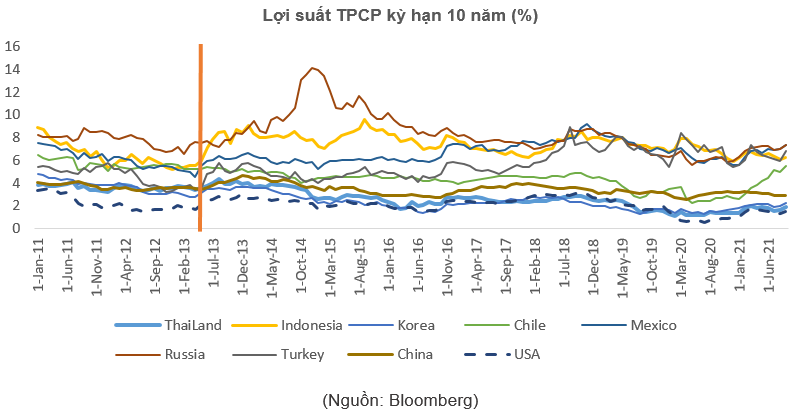

Từ ngày 30/04/2013 đến ngày 31/12/2013, lợi suất trái phiếu Mỹ kỳ hạn 10 năm đã tăng 1.5 điểm phần trăm. Cùng với đó, lợi suất trái phiếu ở các quốc gia khác, bao gồm thị trường mới nổi đều leo dốc theo đà tăng của lợi suất trái phiếu chính phủ Mỹ.

Trong số các nước thuộc thị trường mới nổi, lợi suất trái phiếu tại Nga (+7.5 điểm phần trăm), Indonesia (+3.3 điểm phần trăm) và Thổ Nhĩ Kỳ (+2.5 điểm phần trăm) đều tăng vọt. Trong khi đó, lợi suất TPCP tại các quốc gia khác đều chỉ ghi nhận mức tăng đương đối khiêm tốn từ 0.5 đến 1.5 điểm phần trăm.

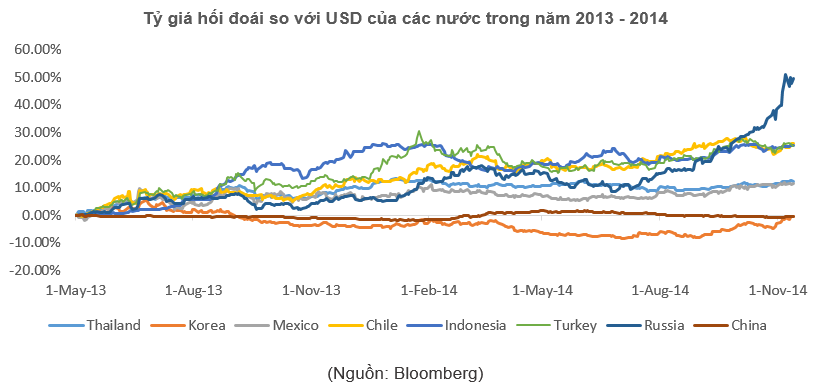

Cùng với đà đi lên của lãi suất, các quốc gia như Nga, Indonesia và Thổ Nhĩ Kỳ đều chứng kiến sự rớt giá rất mạnh của đồng nội tệ. Trong khi ở chiều ngược lại, các quốc gia có lợi suất TPCP tăng nhẹ đều duy trì tỷ giá tương đối ổn định trong giai đoạn này.

Như vậy thì điều gì đã xảy ra đối với các quốc gia thuộc thị trường mới nổi? Nhà đầu tư trong giai đoạn này có xu hướng hoản loạn bán tháo trái phiếu, khiến cho lợi suất tăng vọt. Thêm vào đó, các thị trường mới nổi cũng chứng kiến dòng vốn ngoại rút ròng và sự trượt giá của đồng nội tệ, qua đó buộc ngân hàng trung ương phải nâng lãi suất nhằm bảo đảm sự ổn định.

Trong điều kiện ổn định, các NHTW có xu hướng tích cực gia tăng dự trữ ngoại hối nhằm chống lại rủi ro rút vốn ròng của khối ngoại. Các khoản dự trữ này cung cấp khả năng thanh khoản bằng ngoại tệ trong thời điểm khó tiếp cận với dòng vốn nước ngoài, qua đó giúp cho các quốc gia thuộc thị trường mới nổi có thể bù đắp thâm hụt tài khoản vãng lai cũng như thanh toán các khoản nợ đến hạn bằng đồng ngoại tê.

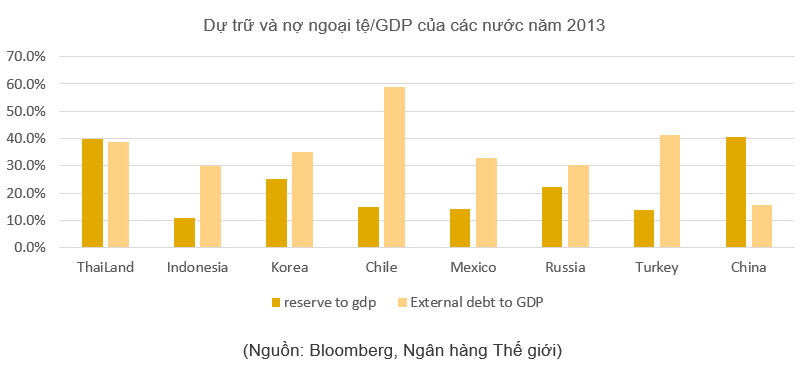

Chúng tôi cũng nhận thấy rằng các quốc gia thuộc thị trường mới nổi với tỷ lệ dự trữ ngoại hối cao và nợ ngoại tệ/GDP thấp đều có khả năng chống chịu tương đối tốt khi FED tiến hành quá trình Taper tantrum.

Theo quan sát, các quốc gia có tỷ lệ dự trữ ngoại hối/GDP thấp hơn 20% đều chịu nhiều rủi ro liên quan tới khả năng trượt giá đồng nội tệ cũng như gia tăng lãi suất.

Thái Lan và Nga ngoài ra còn chịu tác động kép tới từ rủi ro bất ổn chính trị/vĩ mô. Đối với Nga, do chịu tác động từ việc bị cấm vận và giá dầu tụt dốc trong giai đoạn 2014-2015, cả lãi suất và đồng nội tệ của quốc gia này đều chịu nhưng tác động hết sức tiêu cực. Còn đồi với trường hợp của Thái Lan, đồng Bath mất giá nặng nề khi quốc gia này phải đối mặt với cuộc đảo chính.

Trong khi đó Hàn Quốc và Trung Quốc là hai quốc gia ổn định nhất. Nhờ vào tình hình vĩ mô ổn định cùng dự trữ ngoại hối ở mức cao, cả hai quốc gia này đều ghi nhận sự ổn định trong cả lãi suất lẫn tỷ giá.

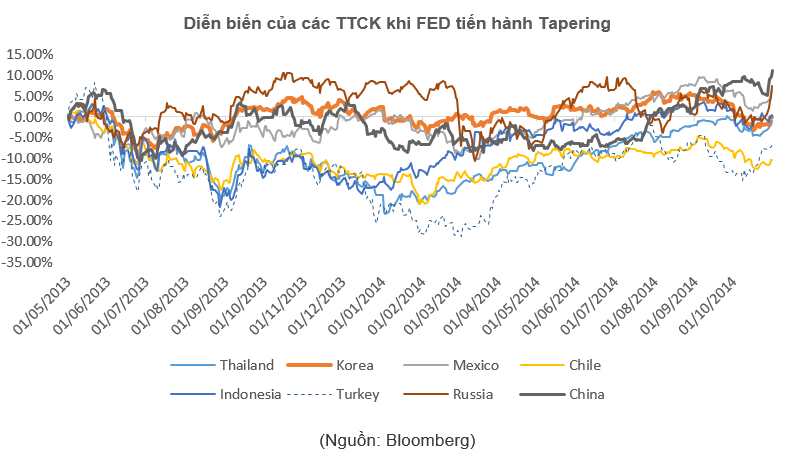

Hầu hết các thị trường chứng khoán đều không thực sự khả quan trong thời gian Taper tantrum diễn ra. Mặc dù vậy, thị trường tại các quốc gia có bộ đệm tốt đều có diễn biến lạc quan hơn.

3. Việt Nam có thể chịu những tác động gì trong quá trình Taper tantrum 2022?

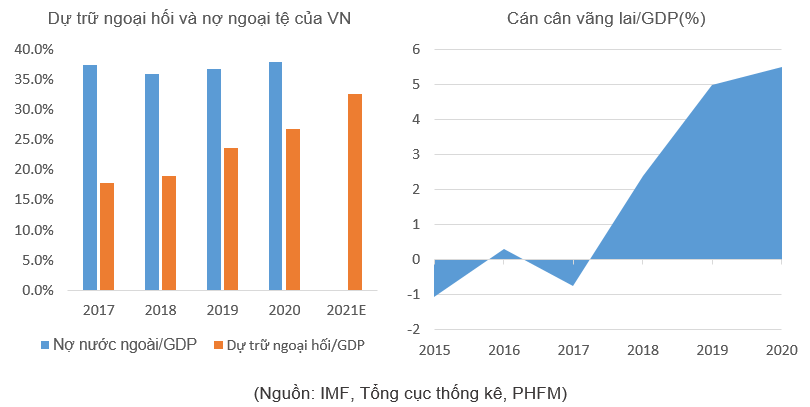

Theo chúng tôi, Việt Nam đang có vị thế tương đối vững chắc trước quá trình Taper tantrum xảy ra trong năm 2022 này. Đầu tiên, dự trữ ngoại hối của Việt Nam đã gia tăng mạnh mẽ trong những năm vừa qua nhờ vào nguồn vốn FDI dồi dào, thặng dư thương mại và lượng kiều hối khổng lồ. Theo IMF, dự trữ ngoại hối của Việt Nam có thể cán mốc 114 tỷ đô la Mỹ, tương đương với 32.6% GDP của năm 2021.

Cùng với đó, nợ ngoại tệ của Việt Nam được duy trì ổn định quanh mức 38%, nhờ vào đà tăng trưởng mạnh mẽ của nền kinh tế.

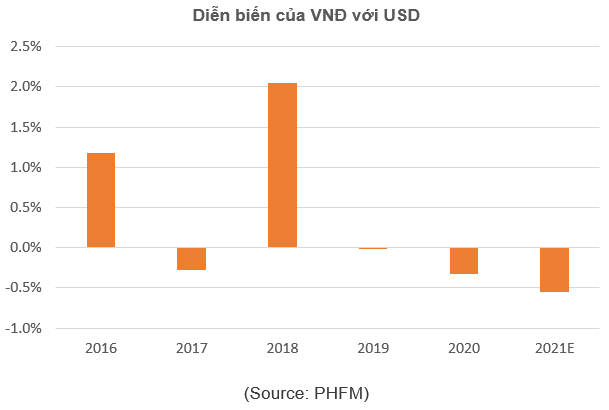

Chúng tôi cũng kỳ vọng rằng với dự trữ ngoại hối dồi dào cùng với đó là tình hình vĩ mô trong nước ổn định, Việt Nam sẽ đứng vững trước Taper tantrum diễn ra trong năm 2022. Qua đó, tiền Đồng có thể duy trì được sự ổn định và chỉ mất giá nhẹ trong thời gian tới.

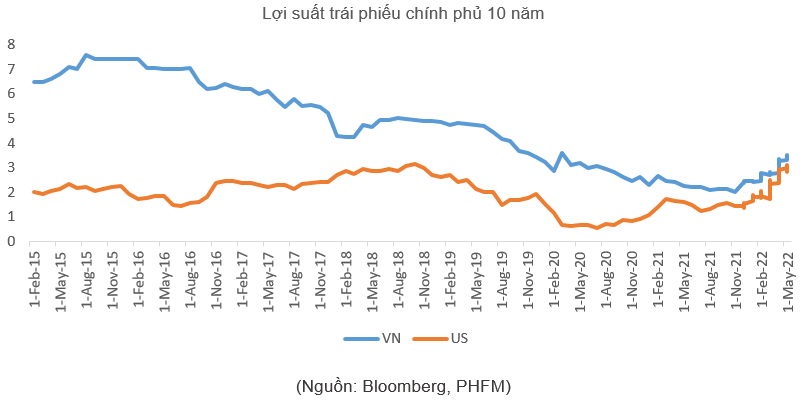

Trong thời điểm FED tuyên bố tiến hành Taper tantrum, lợi suất TPCP Mỹ và Việt Nam nhìn chung không quá biến động.

Tuy nhiên, kể từ khi FED quyết định nâng lãi suất kể từ tháng 05/2022 và dự định sẽ tiếp tục tăng lãi suất, lợi suất TPCP của VN đã không ngừng đi lên.

Đối với thị trường chứng khoán, việc tăng lãi suất và rút ròng của khối ngoại có thể sẽ có những tác động tiêu cực liên quan tới định giá. Tuy nhiên, chúng tôi cho rằng với trụ đỡ là sự tăng trưởng mạnh mẽ của nền kinh tế cùng khả năng thăng hạng sang thị trường mới nổi, thị trường chứng khoán Việt Nam vẫn là điểm sáng và có thể thể tiếp tục đi lên trong các năm tới.

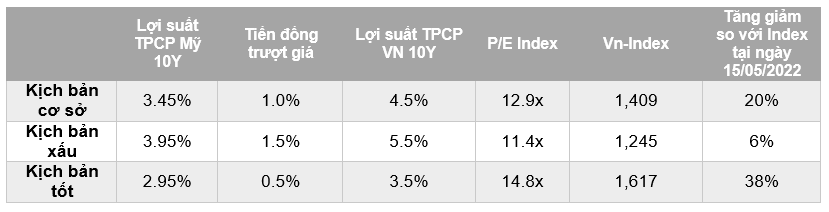

Chúng tôi kỳ vọng với sự chuẩn bị kỹ lưỡng từ chính phủ, tiền Đồng chỉ mất giá nhẹ từ 0.5% đến 1.5%. Chúng tôi cũng dự báo lãi suất TPCP kỳ hạn 10 năm có thể cán mốc 4.5% trong kịch bản cơ sở, tương đương với tăng 2.1 điểm phần trăm trong năm 2022.

Thị trường chứng khoán trên quan điểm của chúng tôi, nhìn chung có thể sẽ đối diện với rủi ro định giá lại khi lãi suất gia tăng. Với giả định tăng trưởng GDP đạt mức 6% trong năm 2022 và tăng trưởng lợi nhuận của các công ty niêm yết tăng trưởng 15% so với năm 2021, qua đó VN-Index có thể đạt mức 1,409 điểm.

Kịch bản cơ sở FED tăng lãi suất lên mức 2.5% vào cuối 2022

Kịch bản xấu FED tăng lãi suất lên mức 3.0% vào cuối 2022

Kịch bản tốt FED tăng lãi suất lên mức 2.0% vào cuối 2022

[1] Taper tantrum: Sự kiện FED quyết định dừng việc mua vào trái phiếu khiến cho lợi suất trái phiếu chính phủ Mỹ tăng mạnh, qua đó gây tác động đáng kể lên các quốc gia, đặc biệt là các nước mới nổi.